Финансовый вопрос: цены на спецтехнику продолжат расти? Мнение экспертов

Весь прошлый год техника дорожала, и пока конца и края не видно увеличению цифр в прайсах у дилеров. Вместе с экспертами рынка спецтехники за нашим виртуальным круглым столом попробуем разобраться в причинах безудержного роста цен, и станут ли машины более доступны для потребителя.

— В 2021 году подорожало абсолютно всё. Какие факторы, по вашему мнению, сыграли против потребителей?

Роман Искаков, руководитель группы по планированию и аналитике ООО «ХКМ Евразия» (Hitachi Construction Machinery Eurasia)

«Пандемия коронавируса внесла свои коррективы: в 2021 году подорожала сталь, а также выросли цены на многие комплектующие из-за сбоев в цепочках поставок.

Эффект отложенного спроса после затишья в 2020-м и в то же время невозможность наращивания темпов производства, соразмерных росту рынка, спровоцировали дефицит техники в России.

Это, в свою очередь, закономерно подстегнуло повышение цен на машины. Кроме того, немаловажным фактором является инфляция, темпы которой в этом году существенно увеличились».

Андрей Попов, директор департамента продаж грузовых автомобилей ООО «ФАВ-Восточная Европа» (FAW)

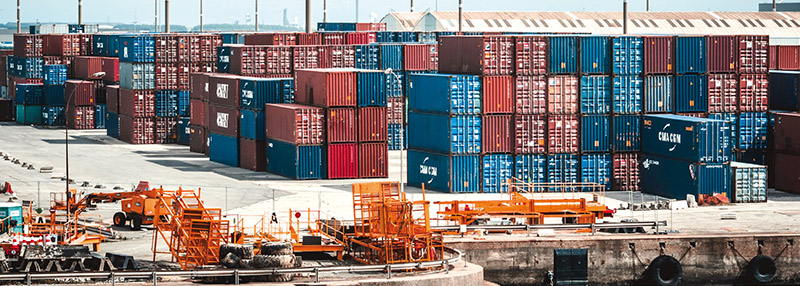

«В 2021 году действительно наблюдается рост общего уровня цен. В первую очередь это связано с нарушением цепочек поставок из-за пандемии коронавируса, в результате которой снизилась пропускная способность на границах и сильно выросла стоимость морского фрахта и всех перевозок, а также с высокими темпами роста инфляции по всему миру».

Евгений Грязев, ООО «Влизинг.ру»

«Дефицит техники. На сегодняшний день многие поставщики принимают аванс от клиентов, срок поставки 2023 год. Такой ситуации нами не наблюдалось уже много лет. Не хватает комплектующих для производства. Что касается стоимости сырья на нашем рынке, виден рост на 200–300%. Причём себестоимость практически осталась без изменений. Мы были участниками и инициаторами многих обращений по сдерживанию роста цен. Есть некоторые падения на рост металлопроката, но в целом рынок показывает рост».

Александр Зоря, коммерческий директор Renault Trucks Россия

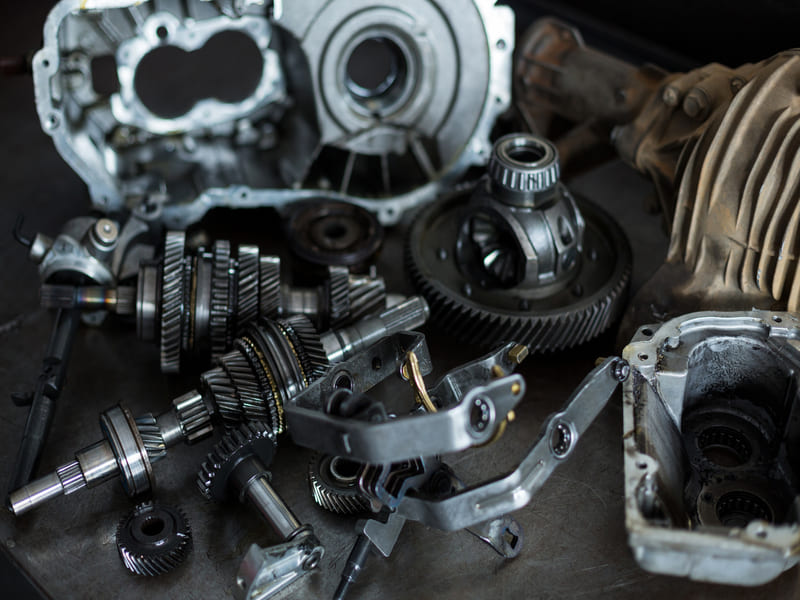

«Обычно на рост стоимости автомобилей оказывают такие факторы, как инфляция, волатильность национальной валюты, ежегодное обновление модельного года у производителей. Но в этом году более значительное влияние на стоимость транспорта оказала пандемия коронавируса и вызванный ею дефицит электронных комплектующих для автомобилей и сбои в логистических цепочках. Также существенное влияние на конечную стоимость автомобилей оказывает рост цен на сырьё, а именно на металл, пластик и резину».

Андрей Гладков, генеральный директор АО «Лизинговая компания «КАМАЗ»

«Основными факторами повышения стоимости машин стали: дефицит автомобилей на рынке, перебои с поставками комплектующих и рост их стоимости, увеличение мировых цен на металл, отложенный спрос, сформировавшийся под влиянием COVID-19.

В 2020 году были нарушены цепочки поставок, многие поставщики сократили свои объёмы. Как следствие, произошло подорожание комплектующих. Также мы наблюдали и продолжаем наблюдать задержки поставок по причинам логистики: задержки на границах, таможнях и т. д.».

Владимир Руденко, директор по маркетингу ООО «ОМГ строительно-дорожные машины»

«Это целая совокупность факторов, совпавших во времени. Против потребителей играет разрыв логистических цепочек, начавшийся в 2020 году, и повлиявший на производственные планы компаний. На рынке сформировался дефицит, вызванный корректировками планов производителей в сторону снижения производства на фоне отложенного спроса.

Значительное увеличение цен на металл также заставляет производителей переложить часть своих издержек в цену продукции. При этом реализация национальных проектов из-за пандемии не остановилась, не прекращается массовое строительство жилья, и потребности в технике постоянно растут. Всё это толкает цены вверх».

Илья Молчанов, генеральный директор «АвтоСпецЦентр Котляковка»

«Нарушение логистических цепочек поставки из-за ковидных ограничений, локдаун на заводах-производителях и остановка производства, увеличение сроков поставок автомобилей в 2–3 раза, рост стоимости металла — одного из важнейших составляющих ресурсов машиностроения — вот основные негативные факторы, играющие против потребителей. В течение года импортеры повышали прайс-лист в среднем на 5% в квартал, в свою очередь крупнейшие производители кузовов-фургонов в РФ также подняли цены на свою продукцию в среднем на 15–20%. В итоге готовый автофургон (шасси+ сам фургон) подорожал в среднем на 15%, и это только в начале полугодия.

Помимо сложностей, вызванных пандемией, основными причинами роста стоимости автомобилей на внутреннем рынке стали инфляция, волатильность отечественной валюты и проблемы с поставками чипов. Согласно прогнозам самих производителей микросхем, несмотря на наращивание объёмов выпуска, ликвидации дефицита в ближайшее полугодие не предвидится.

Некоторые автомобильные гиганты пересмотрели набор опций на выпускаемых моделях: например, отказались от беспроводных зарядок и других высокотехнологичных систем. Эти временные меры могут, по их мнению, стабилизировать выпуск продукции.

Ещё одна причина роста цен — ажиотажный спрос. Люди стремятся купить любой автомобиль сегодня, это касается и розничного авторитейла, и корпоративного сегмента. В итоге желающим приобрести новое авто остается ждать или обратить внимание на автомобили с пробегом».

Павел Селев, коммерческий директор ООО «МАН Трак энд Бас РУС» (MAN Track & Bus)

«Причина — 2020 год. Он был непростой для всей автомобильной отрасли. Коронавирусные ограничения и локдаун, повышение ставок утилизационного сбора и девальвация рубля стали серьёзными испытаниями для игроков на рынке. Ограничения передвижения в 2020 году спровоцировали снижение деловой, а вследствие — и транспортной активности.

Далее последовало снижение платёжеспособности клиентов, усложнение логистики, а также дополнительная нагрузка на сервисные станции, которые не могли себе позволить полностью перейти на удалённую работу.

Результатом стал всеобщий спад на рынке тяжёлых грузовых автомобилей. Сокращение поставок как новых автомобилей, так и запчастей затронуло практически все ведущие автомобильные бренды».

Дмитрий Иевлев, генеральный директор ООО «Авто-ПЭК»

«В 2021 году мы ощутили рост себестоимости перевозки. Дизельное топливо, по данным Росстата, за год подорожало не менее чем на 10%. При этом именно на топливо приходится около 35% себестоимости перевозки.

Новые грузовики, по данным Russian Automotive Market Research, в январе-сентябре выросли в цене на 26% год к году. В частности, цены на шасси увеличились на 15–20%, а стоимость кузовов-фургонов выросла на 10–15%.

В 2021 году также возник дефицит новых транспортных средств под влиянием нескольких факторов. Один из ключевых — увеличение цен на основное сырье — металл. Например, согласно данным Всемирного банка, средняя цена на алюминий выросла с 2004 долл. за тонну в январе 2021 года до 2934 долл. за тонну в октябре 2021 года, что на 62% больше, чем в октябре прошлого года (1806 долл. за тонну). Также на увеличение стоимости новых ТС повлияли перебои с поставкой автокомпонентов.

На себестоимости перевозок отразилась и индексация тарифа в системе взимания платы для грузовиков массой свыше 12 тонн «Платон» на 4%. С февраля 2021 года он составляет 2,34 руб. за 1 км. Это особенно ощутимо для крупных транспортных компаний. Например, в нашем автопарке более 2,5 тыс. ТС, среди которых 30% попадают под действие системы «Платон». Фуры «Авто-ПЭК» перевозят грузы по всей стране — от Калининграда до Владивостока. Это тысячи километров ежедневно. Причем значительная часть маршрутов (до 70%) проходит именно по федеральным трассам.

На увеличение себестоимости перевозки повлияло и введение ограничений на проезд грузовиков массой от 3,5 тонн по МКАД. Для проезда по кольцевой автодороге и территории внутри нее перевозчикам нужно оформлять пропуска — дневные и ночные. При этом Московский регион — центральный логистический узел, через который проходят десятки тысяч грузов ежедневно. Из-за ограничений транспортные компании перестроили маршрутизацию, что замедлило поставку по некоторым направлением, а также выросли затраты на доставку.

Несмотря на рост себестоимости перевозки на 15–20%, крупные транспортные компании стараются оптимизировать издержки, чтобы увеличение стоимости было менее чувствительным для клиентов. Например, для повышения эффективности перевозки «Авто-ПЭК» внедрил технологию «круговых рейсов». Пока тягач с прицепом доставляет груз, на складе, в доках фуру уже ждут два других прицепа. Происходит перецепка, замена водителя, и грузовик снова отправляется в рейс. В итоге пробег тягача в месяц увеличивается в среднем до 25–30 тыс. км.

Но возможности при оптимизации затрат не бесконечны. И тарифы перевозчиков в среднем по рынку в 2021 году выросли на 15–20%.

«Авто-ПЭК» гибко подходит к тарифообразованию. Например, увеличение не касается долговременных договоров, заключенных компанией. Растут в первую очередь тарифы на спотовых направлениях».

— В стоимости выросла не только новая техника. Такая же ситуация на вторичном рынке. Почему?

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«Рынки новой и подержанной техники взаимосвязаны. Дефицит новой техники провоцирует повышение спроса на вторичном рынке. Также автовладельцы стали меньше менять автомобили на новые. Откладывают покупку и продолжают эксплуатировать старый транспорт».

Дмитрий Иевлев, «Авто-ПЭК»

«На рынке сложился дефицит новых грузовиков, а также стоимость заметно увеличилась, вслед за этим выросла в цене и б/у техника. По данным «Авито Авто», покупкой грузовиков с пробегом на площадке в I полугодии 2021 года интересовались на 5,3% чаще, чем в январе-июне прошлого года, а средняя цена увеличилась на 36,4% год к году.

«Авто-ПЭК» каждый год проводит плановое обновление автопарка на 10%. Действуют долгосрочные контракты с производителями грузовых автомобилей и дилерами.

Кроме того, в этом году мы приобрели 20 малотоннажных автомобилей ГАЗ на сжатом метане для внутригородской доставки. Задача — оценить, насколько выгоден на практике переход на альтернативный вид топлива».

Роман Искаков, Hitachi CM

«Это рыночная закономерность. Вслед за удорожанием новой техники повышается стоимость машин и на вторичном рынке».

Владимир Руденко, «ОМГ СДМ»

«Причина во многом спровоцирована ситуацией с поставками новой техники. Появившийся дефицит в условиях неудовлетворенного спроса всегда заставляет потребителя обратить внимание на технику, бывшую в употреблении».

Александр Зоря, RenaultTrucks

«На фоне отложенного спроса, вызванного пандемией и нехваткой автомобилей на первичном рынке, возрос интерес к машинам с пробегом, что оказывает влияние на стоимость техники с пробегом».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«Дефицит новых автомобилей привёл к закономерному повышению спроса на автомобили с пробегом, рынок отреагировал на это повышением цен. На вторичном рынке средняя стоимость автомобиля в расширенной комплектации в декабре приближается к 1 миллиону рублей, при этом в начале года цена составляла 835 тысяч руб. Некоторые покупатели рассматривают сегодня приобретение автомобиля с пробегом как инвестицию, вложение средств, надеясь через какое-то время продать его с выгодой — это также «разогревает» рынок и приводит к росту цен».

Евгений Грязев, ООО «Влизинг.ру»

«Та же нехватка новой техники, оборудования и автомобилей. Лизингополучатели и покупатели обратили свой взор на б/у. Порой более выгодно восстановить б/у технику и запустить её в работу, чем ожидать постоянно переносимых сроков поставки новой. Так, на сегодняшний день доля заявок на б/у технику по лесозаготовке выросла на 30–40%, что связано и с наступившим сезоном для этих работ, так и очередью поставок».

Андрей Попов, FAW

«Стоимость подержанной техники всегда увеличивается вместе с ростом цен на новую: эти рынки неотделимы друг от друга. Из-за дефицита новых автомобилей многие не могут обновить свои парки и вынуждены работать на старых машинах. Дефицит ощущается и на вторичном рынке».

— Дефицит новой техники, по прогнозам, сохранится и в 2022 году. Стоит ли ждать дальнейшего удорожания?

Владимир Руденко, «ОМГ СДМ»

«Я бы предпочел более осторожные прогнозы на этот год. Да, мы не исключаем того, что дефицит на новую технику сохранится и в 2022 году в каких-то сегментах ДСТ. Но следует иметь в виду, что и общий рост рынка ДСТ, и рост в отдельных его сегментах в 2021 году можно назвать беспрецедентным. Некоторые из них выросли на 50% и даже 60%, как, например, сегменты грейдеров и гусеничных экскаваторов. Так что более вероятна небольшая корректировка по темпам. И в этом случае сколько-нибудь значительного удорожания ожидать не стоит».

Александр Зоря, RenaultTrucks

«Мы надеемся, что к концу 2022 года ситуация с комплектующими стабилизируется и рынок вернется к своему нормальному состоянию. Также укрепление рубля позитивно влияет на стоимость и немного сглаживает сложившуюся ситуацию. Мы, в свою очередь, в компании Renault Trucks внимательно следим за рисками в цепочке поставок, вызванными пандемией коронавируса, что позволяет нам на ранних этапах выявлять узкие места и реагировать соответствующим образом для обеспечения бесперебойности поставок».

Павел Селев, MAN Track & Bus

«На наш взгляд, дефицит новой грузовой техники на протяжении этого года сохранится. В то же время нужно отметить, когда мы говорим с клиентами о цене, более чем первичная цена их интересует стоимость километра пробега.

Поэтому на вопрос цены сложно ответить, так как нет универсального решения. Это всегда индивидуальный подход к каждому клиенту. Важно, чтобы транспортное средство в первую очередь удовлетворяло потребность бизнеса и было при этом максимально эффективным».

Андрей Попов, FAW

«В 2022 году определённо стоит ожидать дальнейшего подорожания новой техники. Об этом свидетельствует множество как общемировых, так и внутренних факторов. Годовая мировая инфляция сейчас находится на очень высоком уровне, наблюдается рост ключевой ставки ЦБ России (деньги становятся дороже, и это отразится на стоимости лизинга). Также не стоит сбрасывать со счетов возможное увеличение утилизационного сбора, которое мы ждали весь этот год».

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«По нашему мнению, полное восстановление ситуации займёт несколько лет. Удорожание также ожидаем. Это связано и с увеличением цен на металл, и с продолжающимся дефицитом техники на рынке».

Евгений Грязев, ООО «Влизинг.ру»

«Стоит к этому готовиться. Пока потребность не будет закрыта, действующие механизмы экономики, а именно спроса и предложения, будут поднимать цену на готовый продукт».

Роман Искаков, Hitachi CM

«Если дефицит новых машин сохранится, то и цены на них, скорее всего, продолжат свой рост. Однако, возможно, уже не такими темпами, как в 2021 году».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«Уже сейчас известно, что в начале следующего года импортёры, работающие в сегменте коммерческой техники, планируют увеличивать прайс-листы на автомобили: Hyundai — на 10%, Isuzu — на 5–10%, HINO — на 5–10%. Большинство экспертов сходятся во мнении, что подорожание автомобилей, как новых, так и с пробегом, будет продолжаться весь 2022 год. Затормозить рост цен не поможет даже строительство новых предприятий по выпуску микрочипов, т. к. это потребует времени и серьёзных капитальных вложений — быстрого эффекта мы не увидим. При этом представители некоторых брендов уже заявляют о сокращении производства».

Дмитрий Иевлев, «Авто-ПЭК»

«По нашим оценкам, стоимость техники продолжит увеличиваться в среднем на 10–15%. На рынке сложился отложенный спрос, связанный с дефицитом новой техники. Это будет подогревать стоимость грузовиков. Но в целом в 2022 году проблема нехватки новых грузовиков на рынке станет менее острой. Крупные транспортные компании уже сейчас заключают договоры на поставку техники в следующем году.

По нашим прогнозам, ситуация на рынке стабилизируется в 2023 году, когда отложенный спрос будет удовлетворен. В том числе зафиксируются цены, а сроки поставки техники вернутся к прежним — в течение 2–3 месяцев.

Конечно, при условии, что производители получат достаточное количество электронных компонентов, не будет новых локдаунов и возобновятся прежние объемы производства. Если дефицит микрочипов сохранится, объёмы производства новых ТС останутся на сегодняшнем уровне, отложенный спрос продолжит расти, как и цены».

— Насколько выросли или уменьшились продажи техники в лизинг? Какие программы пользовались повышенным спросом и почему?

Александр Редкин, руководитель отдела продаж John Deere Financial

«Традиционно клиенты строительной отрасли в основном покупают технику через лизинг. По сравнению с прошлым годом доля продаж техники через лизинг John Deere Financial выросла и растёт уже несколько лет подряд. Наиболее популярной является программа «Финансовые каникулы», где клиент, оплатив аванс, получает 4 месяца отсрочки лизинговых платежей, что позволяет ему спокойно спланировать расходы на обустройство площадки и сбалансированно приступить к выполнению проекта. Удобство такого графика очевидно, поэтому в нашем портфеле их всё больше».

Евгений Грязев, ООО «Влизинг.ру»

«Последние полгода всё большим спросом пользуются программы с минимальным авансом. А именно 0%, а также программы с оплатой аванса в рассрочку. Лизингополучатели, не владея большими финансами, с помощью механизма лизинга бронируют за собой технику сегодня, зная, что рост неизбежен.

Низкие авансы имеют огромный минус, а именно большую переплату по договору. Но тем не менее этот момент не останавливает бизнес. Автомобили, полученные в прошлом году со статусом б/у, порой можно продать за ту же стоимость сегодня».

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«Спрос на лизинг вырос. Согласно данным Russian Automotive Market Research, за 9 месяцев 2021 года рост лизинга легковых автомобилей составил +51% к аналогичному периоду прошлого года, рост лизинга грузового автотранспорта +13% к АППГ. По данным «Эксперт РА», за такой же период текущего года рост объемов нового бизнеса в сегменте легкового автотранспорта составил +71% к АППГ, рост объёмов нового бизнеса в сегменте грузовых автомобилей +66% к АППГ.

Повышенным спросом пользовались программы «КАМАЗ-ЛИЗИНГа»: «Лизинг «Выгодный», направленный на магистральные тягачи, «Горячий лизинг» с нулевым авансом, «Лизинг «Свой» для повторных клиентов компании».

Андрей Попов, FAW

«Продажи техники FAW значительно увеличились. По предварительным данным, их рост относительно 2020 года составит более 100%, при этом основная масса автомобилей продана в лизинг. Также FAW запускает специальную лизинговую программу, но пока она не заработала».

Алексей Вешняков, заместитель коммерческого директора ООО «Скания Лизинг»

«Количество сделок немного уменьшилось, поскольку снизилось количество поставляемой в Россию техники. Но так как техника сильно дорожает и стоимость контрактов растет, то в денежном выражении показатели увеличиваются. Такая тенденция характерна для всего рынка лизинга».

Роман Искаков, Hitachi CM

«В условиях роста стоимости продукции вполне логично, что клиенты с помощью такого инструмента, как лизинг, пытаются зафиксировать для себя цену на технику. Конечно, приходится платить проценты. Но всё же в нынешней ситуации зачастую выгоднее приобрести машины в лизинг сейчас, чем, например, по прямому контракту через год с учётом возможного роста цен.

Однако в 2021-м по сравнению с предыдущим годом объем продаж техники в лизинг не увеличился, он по-прежнему остается на достаточно высоком уровне: около 70–80% от общего объёма реализации».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«Из-за дефицита автомобилей объём продаж коммерческой техники в лизинг уменьшился пропорционально общему снижению продаж в автомобильном сегменте. Но к концу года мы ожидаем стабилизацию ситуации за счёт увеличения спроса со стороны среднего и малого бизнеса, инвестиционная активность которого в этом году увеличилась. Сыграла свою роль и популяризация услуги. Спрос на легковой и малый коммерческий транспорт с использованием лизинга в 2021 году увеличился на 12% (год назад рост составил 10%)».

Александр Зоря, RenaultTrucks

«Доля лизингового финансирования в продажах новой техники будет продолжать расти, при этом лизинг будет «закрывать» всё больше потребностей клиентов не только в части приобретения актива, но и в части его обслуживания и страхования.

Мы рекомендуем своим клиентам финансировать технику через Renault Trucks Financial Services (RTFS). Они знают наш бизнес и бизнес наших партнёров как никто другой, плюс клиент получает все в одном «окне»: и платеж, и сервис, и страхование.

Наибольшей популярностью пользуется программа ускоренного одобрения, которая позволяет сократить время на подготовку документов и получить новую технику в кратчайшие сроки».

Владимир Руденко, «ОМГ СДМ»

«Если говорить о технике отечественного производства, то на спрос по лизинговым программам влияют меры господдержки. На реализацию программы льготного лизинга на строительно-дорожную технику в бюджете текущего года была заложена сумма 2 млрд 571 млн рублей. Конечные потребители специализированной техники могли получить скидку, субсидируемую из бюджета по постановлению Правительства №823.

Применительно к нашей компании могу отметить специальное предложение по нашему новому продукту — телескопическим погрузчикам в лизинг с удорожанием от 0%. Условия рассчитаны для отдельных моделей серии TLH при сроке лизинга 13 месяцев, первоначальном взносе 49%, равных ежемесячных лизинговых платежах в рублях, и сохранении техники на балансе лизингополучателя».

— В каких сегментах техники вы отмечаете повышенный спрос в условиях дефицита?

Роман Искаков, Hitachi CM

«Сейчас мы отмечаем повышенный спрос во всех сегментах. Очень востребована как техника, задействованная в строительной отрасли, в частности, при прокладке дорог, так и горное оборудование, применяемое при добыче полезных ископаемых».

Владимир Руденко, «ОМГ СДМ»

«В тех сегментах, которые растут очень высокими темпами — от 20 до 50% в год. Мы отмечаем рост рынка в сегменте автогрейдеров на 56%, гусеничных экскаваторов на 65%, колёсных экскаваторов на 23%, фронтальных погрузчиков на 51%, экскаваторов–погрузчиков на 28%, телескопических погрузчиков на 37%».

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«Традиционно весь рынок грузовиков по видам техники включает 4 сегмента: тягачи, самосвалы, спецтехника и бортовые. Существуют особенности, не связанные с конкретным дефицитом текущего периода, которые мы наблюдаем в моменте каждого из кризисов: и в 2008–2009-м, и в 2015-м, и в текущий кризисный период. Особенности заключаются в том, что в период кризиса увеличивает свою долю сегмент самосвальной техники и уменьшается сегмент магистральных тягачей.

Это связано с тем, что строительная отрасль в период кризиса получает государственную поддержку, а с перевозками начинаются сбои и снижение их количества, в том числе по причине снижения импорта и потребления. В текущем периоде мы наблюдаем то же самое: в 2020 году на 3% увеличился сегмент самосвалов и на столько же уменьшился сегмент магистральных тягачей, а в 2021-м и в прогнозе на 2022-й мы видим увеличение доли магистральных тягачей и снижение самосвалов. Это является явным индикатором восстановления рынка».

Андрей Попов, FAW

«Дефицит техники ощущается во всех сегментах без исключения».

Александр Зоря, RenaultTrucks

«В текущей рыночной ситуации мы фиксируем повышенный покупательский интерес по всем сегментам техники».

Евгений Грязев, ООО «Влизинг.ру»

«В основном это сегмент легкового и коммерческого транспорта. Это наиболее востребованный, понятный, быстро окупаемый рынок».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«Магистральные тягачи, самосвалы — это наиболее дефицитная грузовая техника, некоторые известные мировые бренды уже принимают заказы на 2023 год, в следующем году весь их автопарк, сходящий с конвейера, уже выкуплен. Активный спрос в этом году мы наблюдаем на лёгкий коммерческий транспорт со стороны малого и среднего бизнеса. Стабильно пользуется спросом спецтехника — дорожная и строительная. За 4 минувших года рост в этом сегменте в среднем по рынку составил 26%, к концу 2021 года объёмы продаж могут достигнуть 40%».

— Наложило ли удорожание техники отпечаток на формирование отложенного спроса? В каких масштабах?

Евгений Грязев, ООО «Влизинг.ру»

«Да, с помощью механизма лизинга предприятия пытаются зафиксировать цену по сделкам, внеся необходимый аванс. Поставщики, пользуясь дефицитом, перестают воспринимать эту игру. Появляется тенденция удорожания уже в момент поступления, что прописывают в договорах. Такие случаи у нас происходили. После внесения аванса и оплат лизинговых платежей в течении полугода клиент получал автомобиль по цене выше, чем в договоре. И тут нужно или отказаться, или принять условия рынка».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«Когда подходит срок окончания гарантийного использования автопарка, крупные компании, которым экономически невыгодно постгарантийное содержание техники, предпочитают обновлять автопарк. Мы называем это «эффектом сжатой пружины», это явление циклично и распределяется равномерно в стандартных рыночных условиях в течение нескольких лет, но в условиях дефицита техники в моменте это может создать ажиотажный, пиковый спрос».

Роман Искаков, Hitachi CM

«На формирование отложенного спроса повлиял прошлогодний локдаун, связанный с пандемией коронавируса, и общая настороженность на рынке. В условиях неопределенности покупатели не спешили расходовать бюджеты и временно заняли выжидательную позицию. На данный момент, с учетом дефицита техники, нет уверенности, что рост цен на неё прекратится. Поэтому покупатели, опасаясь, что оборудование продолжит дорожать, спешат приобрести его сейчас».

Владимир Руденко, «ОМГ СДМ»

«Удорожание техники и отложенный спрос не связаны напрямую, но оба фактора, безусловно, зависят от рынка».

Андрей Попов, FAW

«Мы не наблюдаем отложенного спроса, поскольку почти всем техника нужна была ещё вчера. Клиенты понимают, что в следующем году она станет ещё дороже».

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«Производители компенсировали потери, вызванные падением реализации в 2020 году, ростом цен. Сдерживающие факторы (дефицит комплектующих и перебои с поставками) вместе с ростом цен на металл определяют дальнейшее повышение цен производителями. Подъём цен вместе с отложенным спросом, сформировавшимся под влиянием COVID-19, стимулируют потребителей приобретать автотехнику по ценам, сформированным сегодня на рынке. Откладывание покупки клиенты считают нецелесообразным, так как цены продолжают расти».

Александр Зоря, RenaultTrucks

«На отложенный спрос больше повлияли ситуация нестабильности, вызванная коронавирусом, и нарушение логистических цепочек. Спрос превышает предложение во всех сегментах техники примерно в 1,5 раза».

— Для реализации нацпроектов, как правило, требуется много техники. А если нет возможности пополнить автопарк, как выкручиваться потребителю?

Андрей Попов, FAW

«С 2019-го по 2030 годы в России реализуется национальный проект «Безопасные и качественные автомобильные дороги». Как правило, когда у строительных компаний нет возможности пополнить собственный автопарк, они привлекают дополнительных подрядчиков, а также покупают китайскую технику. Например, для национального проекта «Безопасные и качественные автомобильные дороги» в основном приобретают самосвалы FAW 6х4 и 8х4».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«Для крупных оптовых покупателей любой импортёр сделает специальное предложение, это мы наблюдали в текущем году — дистрибьюторы в первую очередь продавали технику крупным логистическим сетям федерального масштаба. В текущей ситуации от этого страдает розничный потребитель с автопарком от нескольких единиц до десятка машин. Вариантом выхода из ситуации будет являться только переход на мультибрендовый автопарк — микс из иностранных и отечественных производителей».

Владимир Руденко, «ОМГ СДМ»

«Картина на рынке, к счастью, не столь драматична. Да, имеется неудовлетворенный в ряде сегментов спрос, но это не тотальный дефицит. Техника в продаже есть. Все сегменты ДСТ вполне конкурентны, что означает присутствие нескольких игроков и, соответственно, возможность выбора для покупателя. Никто из производителей, поверьте, не хочет терять деньги, клиентов и свою долю на рынке.

Конечно, может случиться так, что кому-то из потребителей в какой-то момент окажется сложно купить необходимую технику того бренда, который составляет основу его парка. Зато это может подвигнуть потребителя попробовать продукцию другого бренда. Кроме того, всегда есть возможность взять технику в аренду. Эксперты, кстати, отмечают рост спроса на аренду спецтехники во всех сегментах. Так что выкручиваться потребителю не придётся».

Роман Искаков, Hitachi CM

«В таких случаях обычно берут машины в аренду или заключают контракты с субподрядчиками, имеющими собственные парки техники».

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«Вторичный рынок и альтернативные способы приобретения автотехники: краткосрочная и долгосрочная аренда, новый её вид — шеринг грузового транспорта».

Евгений Грязев, ООО «Влизинг.ру»

«Снижать свою прибыль, привлекать субподрядчиков. Использовать технику других производителей. Приобретать б/у. Тут универсальный совет дать невозможно. Многие предприятия не смогли выполнить контракты по причинам фиксированных цен в сметах и большим ростом стоимости товаров и услуг».

Александр Зоря, RenaultTrucks

«Единственный выходом в текущих условиях будет бережно эксплуатировать существующую технику в автопарке и продлевать ей жизнь за счёт обслуживания на официальных сервисных станциях, где высококвалифицированные мастера могут провести качественный ремонт с использованием профессионального оборудования и оригинальных запчастей.

Также очень разумным решением будет подключение грузовых автомобилей к сервисным контрактам, что позволит обеспечить максимально возможную техническую готовность выхода на линию и оптимизировать расходы на сервисное обслуживание».

— Рассматривает ли рынок в сложившихся условиях новые подходы к отношению клиентами? Например, сервисные контракты в лизинг или рассрочка на комплектующие, или trade-in техники другого бренда, или из другого сегмента, или что-то ещё?

Александр Зоря, RenaultTrucks

«В условиях дефицита грузовых автомобилей важно сохранить их работоспособность, поэтому для наших клиентов мы предлагаем возможность включения сервисных контрактов в лизинг, а также трейд-ин (обмен старой техники на новую). Для каждого клиента мы готовим индивидуальное комплексное транспортное предложение, которое способно повысить эффективность его бизнеса и сократить расходы на содержание автопарка».

Андрей Попов, FAW

«Несомненно, рынку всегда интересны новые подходы, но в текущих условиях на первом месте стоит наличие техники на складе у продавца».

Андрей Гладков, АО «Лизинговая компания «КАМАЗ»

«КАМАЗ в 2020 году вывел на рынок новый автомобиль — магистральный тягач КАМАZ-54901, в стоимость которого входит сервисный контракт на 3 года или 540 000 км. Покупателю предоставляются регламентированные плановые ТО, расширенная гарантия на весь автомобиль, замена деталей, подверженных естественному износу, — до 3 раз, замена АКБ — 1 раз, эвакуация до ближайшего сервисного центра с дорог общего пользования, предоставление подменного автомобиля на время длительного ремонта (более 3 дней), обучение экономичному и безопасному вождению, обратный выкуп по остаточной стоимости до 50% через 3 года или 540 тысяч км».

Алексей Вешняков, «Скания Лизинг»

«Мы уже создали эти продукты, причём намного раньше, чем остальные производители грузовой техники, поэтому пока нет необходимости внедрять ещё какие-то особые подходы к финансированию или специальные программы. В частности, наш комплексный продукт «Scania Драйв», включающий лизинг, сервисные контракты, страхование, мы продаём уже больше трёх лет, и доля договоров, заключённых с комплексным предложением, неуклонно растёт.

Что касается рассрочки на комплектующие, то, как лизинговая компания, мы не можем предоставлять ее, потому что лизинг распространяется на основные средства производства, а запчасти и материалы ими не являются. В trade-in технику принимаем, причём не только «европейской семёрки», но и отечественных брендов. Для этого у нас развёрнута и продолжает развиваться система центров техники с пробегом. Но в последнее время наметилась тенденция — наши клиенты не спешат расставаться со старой техникой, поскольку не хватает новой».

Александр Редкин, John Deere Financial

«John Deere Financial практикует дилерскую модель бизнеса, поэтому мы поддерживаем любые инициативы, которые помогают продавать технику, а в конечном итоге дают клиентам массу удобств.

Это по необходимости и согласованию с клиентами и включение сервисных контрактов в стоимость техники и финансирование этой статьи расходов через лизинг, также в ближайшее время мы планируем запустить финансирование расширенной гарантии. Мы уже достаточно давно предлагаем финансирование техники с наработкой, а с недавнего времени финансируем и технику других брендов, кроме John Deere».

Владимир Руденко, «ОМГ СДМ»

«Разумеется, каждый производитель работает в направлении расширения спектра своих предложений для клиентов и повышения степени их удовлетворенности сотрудничеством. Причём делается это вне зависимости от сложности или простоты складывающихся рыночных условий. Наша компания в этом плане не исключение. Я уже приводил пример с программой продвижения наших телескопических погрузчиков UMG TLH. Сам подход к выстраиванию отношений с клиентами — это область коммерческой политики компании-производителя и, как правило, в публичном пространстве не обсуждается».

Евгений Грязев, ООО «Влизинг.ру»

«Да, рынок очень сильно изменил отношение лизинговых компаний к клиентам. Лизинговые компании всё больше сталкиваются между собой и развивают всё более новые подходы и услуги. Трейд-ин любой техники, минимальный авансовый платёж, скоринг программы, где одобрение по двум документам за 3 часа. Новое направление «Подписка», где в графики включена и помощь на дорогах, и замена колёс сезонная, и страховки».

Илья Молчанов, «АвтоСпецЦентр Котляковка»

«К сожалению, многие дилеры восприняли текущую ситуацию, как «время продавца», и диктуют свои условия, и навязывают услуги клиентам. Это неправильно — нужно понимать, что текущий дисбаланс атипичен для рынка, он будет длиться не всегда, а значит, когда пройдет время дефицита, за клиента нужно будет бороться. Наша компания работает на перспективу, мы предлагаем клиентам различные форматы сотрудничества по сервисным контрактам, выкуп техники по трейд-ин, минимальный авансовый платёж и т. д.».

Павел Селев, MAN Track & Bus

«Да, действительно, на рынке сейчас сильно возрос интерес к комплексным транспортным решениям, цифровизации — связанная с пандемией специфика 2020 года стала дополнительным стимулом для развития диджитал-направлений и активного использования информационных технологий. Нашим потребителям сейчас интересна не только техника, но и долгосрочный сервис, телематика, обучение водителей. Все это эффективная работа транспортного средства, когда клиент не задумывается о том, где ему нужно искать запчасти, когда ему нужно записаться на сервис.

Он хочет концентрироваться на своём бизнесе, зная, что поставщик техники — это, прежде всего, надёжный бизнес-партнёр, который возьмёт на себя разрешение сложных транспортных задач. Поэтому в ближайшие два года мы будем видеть сильную тенденцию по направлениям цифровизации и комплексного сервисного обслуживания, а компании-производители техники будут трансформироваться в поставщиков уникальных транспортных решений, предлагающих услуги по принципу «одного окна».

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам: